Посткризисное развитие мирового молочного рынка.

- 02.04.2013 03:00

Мария КЛИМОВА, заместитель начальника Главного управления продовольствия Министерства сельского хозяйства и продовольствия Республики Беларусь.

Производство молока

Производство молока

По данным Международной молочной федерации (IDF), мировой объем производства молока от разных видов животных в 2011 году составил 749 млн тонн, что на 2,5 % больше, чем в 2010-м. Коровье молоко составляет 83 % от общего объема молока, производимого в глобальном масштабе. Объем производства коровьего молока в 2011 году вырос на 2,4 % и составил 621 млн тонн.

Мировыми лидерами в производстве коровьего молока являются страны ЕС-27 — 151,8 млн тонн, США — 89 млн, Индия — 57,7 млн, Китай — 36,6 млн, Бразилия — 32,9 млн, Россия — 31,6 млн тонн. По итогам 2011 года, крупнейшим европейским производителем коровьего молока стала Германия (30,3 млн тонн), на втором месте Франция — 25,1 млн тонн, за ними следуют Великобритания и Польша с показателями 14,1 и 12,4 млн тонн соответственно.

Устойчивый рост производства, которым отмечен 2011 год, продолжился и в 2012-м. Среди главных производителей выпуск молока увеличивался, за исключением Чили (-1,5 %) и Казахстана (-11,5 %). Даже в России и Японии, где за прошлые несколько лет было зарегистрировано снижение производства, произошло его существенное увеличение с первой половины 2012 года.

Потребление молока

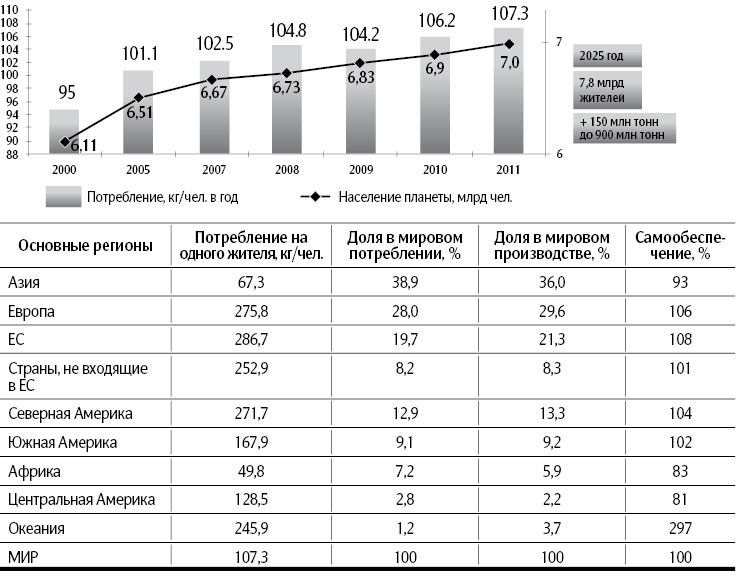

Стремление производить больше молока объясняется ростом спроса. С 2010 года мировое потребление молока на душу населения увеличивалось и в 2011-м

(при численности населения 7 млрд чел.) достигло 107,3 кг/чел., темп роста к 2010 году — +1,0 %.

Между тем имеются существенные различия в потреблении молока разными регионами мира — в странах ЕС люди потребляют около 287 кг на человека, в то время как потребление на жителя Африки составляет около 50 кг молока ежегодно. Главное отличие: жители северной Индии, Пакистана, Египта потребляют много молочного жира, в виде топленого масла.

человека, в то время как потребление на жителя Африки составляет около 50 кг молока ежегодно. Главное отличие: жители северной Индии, Пакистана, Египта потребляют много молочного жира, в виде топленого масла.

В общем количественном выражении больше всего молока потребляется в азиатском регионе — 39 % от общего объема, 28 % потребления приходится на Европу (в том числе на страны ЕС — 19,7 %), 12,9 % — на Северную Америку.

Наиболее бурное развитие в потреблении молока демонстрирует Китай. В 1997 году этот показатель находился на низком уровне (5 кг на человека), к 2011 году вырос до 9,4 кг. Даже при том, что объемы потребления молока в стране до сих пор остаются низкими, национальный рынок Китая, учитывая численность населения (1345,9 млн чел.) и его темп роста, растущую долю среднего класса жителей, является крайне перспективным. Второй рынок, заслуживающий внимания, — страны Африки. В 2009 году специалисты ФАО оценили то, что валовое производство молока в Африке достигло 31 млн тонн (4,7 % глобального производства), а потребление — 36,4 млн тонн. Таким образом, странам Африканского континента не хватает 5,4 млн тонн молока.

Переработка

Поставки коровьего молока на переработку в мире увеличились на 2,9 % в 2011 году. Этот уровень был в значительной степени выше среднего темпа роста, наблюдаемого в течение прошлого десятилетия (+1,9 %). Производство в 2011 году увеличилось по каждому молочному продукту, но особенно высок был рост по производству масла и сухих молочных продуктов.

Мировой объем производства масла и других молочных жиров (молочный жир, топленое масло) в 2011 году оценивался примерно на уровне 10 млн тонн, темп роста — 4,6 %. В целом объем производства масла вырос во всех регионах мира, но наиболее значительный рост отмечен в США (+15,7 %) и Новой Зеландии (+11,6 %).

Мировое производство сыров достигло немногим более 20 млн тонн, из которых более 80 % произведены из коровьего молока. Европа и Северная Америка с показателем более 70 % по-прежнему доминируют на мировом сырном рынке. Основными лидерами роста производства в 2011 году были Австралия (+5,0 %), Бразилия (+4,2 %) и Аргентина (+3,0 %).

Мировое производство сыров достигло немногим более 20 млн тонн, из которых более 80 % произведены из коровьего молока. Европа и Северная Америка с показателем более 70 % по-прежнему доминируют на мировом сырном рынке. Основными лидерами роста производства в 2011 году были Австралия (+5,0 %), Бразилия (+4,2 %) и Аргентина (+3,0 %).

Мировое производство сухого цельного молока в 2011 году оценивается в пределах 4,5 млн тонн, что на 3,5 % больше, чем

в 2010-м. Крупнейшими производителями СЦМ являются два главных игрока молочного рынка — Китай (1 млн тонн) и Новая Зеландия (1 млн тонн). В 2011 году Новая Зеландия догнала Китай по объему производства, показав рост в 5,6 %. Однако самый внушительный рост производства СЦМ отмечен в Аргентине (36,0 %), что позволило ей войти в пятерку крупнейших производителей СЦМ в мире. Китай, являясь крупнейшим производителем СЦМ, одновременно крупнейший мировой импортер, поскольку колоссальные мощности по производству СЦМ не покрывают полностью потребность в 1,4 млн тонн (Китай полностью потребляет производимое в стране СЦМ).

Мировое производство сухого обезжиренного молока находится в пределах 4,0–4,5 млн тонн. С 2010 года североамериканские и европейские переработчики были конкурентоспособны весь год на мировом рынке СОМ, что не имеет место для таких продуктов, как масло и СЦМ в этот же период. С конца 2010 года американские и европейские производители СОМ круглый год конкурируют с новозеландцами, что подтверждается началом участия Dairy America (США) и Arla Foods (ЕС) на новозеландской площадке Global Dairy Trade.

В 2011 году производство казеина увеличилось в большинстве стран: в странах ЕС данный показатель в пределах 145 тыс. тонн, что на 15 тыс. тонн больше, чем в 2010 году.

Главные производители молочной сухой сыворотки расположены в Европе, Северной Америке и Океании, поскольку они же являются основными производителями сыра. По сравнению с 2010 годом в 2011-м никаких существенных изменений не произошло: в США производство осталось довольно устойчивым — с 500 тыс. тонн сухой молочной сыворотки получено 195 тыс. тонн концентрата сывороточного белка. Производство сухой молочной сыворотки в рамках ЕС оценивается в пределах 1,9 млн тонн. Это увеличение составило +1,6 % к 2010 году.

Торговля

В 2011 году международная торговля молочными продуктами (без учета торговли между странами ЕС) выросла на 10 %, показав беспрецедентный рост за последние 10 лет, когда среднегодовой показатель по темпу роста достигал всего около 4 %. Мировой экспорт молочных продуктов в пересчете на молоко составляет 58,2 млн тонн, или 7,7 % от объема производства молока.

Ключевыми игроками на мировом молочном рынке остаются шесть государств: Новая Зеландия (26 % рынка), ЕС-27 (26 %), США (12 %), Австралия (8 %), Аргентина (4 %), Беларусь (4 %). Все остальные страны-экспортеры делят между собой 20 % рынка. По итогам 2012 года, согласно прогнозам, мировая торговля молочными продуктами также продемонстрирует рост.

Мировая торговля маслом в 2011 году увеличилась не так значительно, как объем производства — всего на 0,5 % и составила 813,4 тыс. тонн. 90 % от этого объема поставили: Новая Зеландия, ЕС, США, Беларусь, Австралия и Аргентина. 49,3 % рынка сливочного масла принадлежит Новой Зеландии, которая поставляет свою продукцию практически на все ключевые рынки. Россия на 10 % сократила импорт масла, в основном за счет уменьшения поставок из стран ЕС и Новой Зеландии.

Объем мировой торговли сыром составил 2,2 млн тонн — 11,0 % от объема производства, темп к прошлому году — 6,6 %. В пятерку крупнейших поставщиков сыра в 2011 году вошли: ЕС-27 (30,5 %) (в структуре ЕС главными игроками рынка являются Германия, Нидерланды, Франция), Новая Зеландия (11,0 %), США (10,1 %), Австралия (9,3 %), Беларусь (5 ,5%).

Крупнейшим рынком сбыта сыра является Россия, потребляющая значительный экспортный объем Беларуси и около 30 % европейских сыров. Особенностью мирового рынка сыра является одновременная позиция ЕС, США, Австралии, Швейцарии — крупнейших производителей и крупнейших покупателей.

В 2011 году объем торговли сухим обезжиренным молоком вырос на 18,7 % — до 1,7 млн тонн. На ЕС, США и Новую Зеландию приходятся 75 % всего экспорта СОМ, что вызвано достаточно высокими экспортными ценами на международном рынке. Почти все мировые экспортеры увеличили поставки сухого обезжиренного молока на рынок. Для ЕС с учетом сокращения поставок в Россию ключевыми рынками сбыта стали страны Африки, а также Индонезия и Китай. США — второй мировой поставщик СОМ в мире — на 51 % увеличили поставки в Мексику, которая в результате стала покупать 40 % всего американского экспорта.

Мировая торговля молочной сухой сывороткой и продуктами на ее основе в 2011 году продолжала свое динамичное развитие, подходя к объему более чем 1,5 млн тонн (+11,0 %). ЕС и США представляют две трети полной мировой торговли по молочной сыворотке. В относительно короткие сроки Беларусь показала самое высокое экспортное увеличение и заняла 3 % в структуре экспорта, что является отражением недавних инвестиций в технологии переработки сыворотки. Как обычно, большая часть продукта направлена на традиционный для белорусского сбыта рынок — Россию.

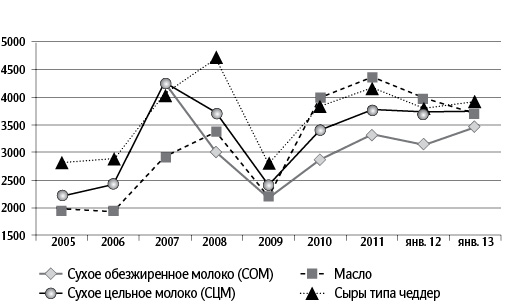

Цены

Цены на молочные продукты начали снижаться в середине 2011 года по мере увеличения поставок на мировой рынок. В апреле, после благоприятного окончания сезона производства молока в южном полушарии и не менее позитивного начала сезона в северном полушарии, наблюдалось дальнейшее падение цен. Тем не менее несмотря на недавнее снижение, мировые цены в 2012 году на молочные продукты остаются намного выше средних многолетних значений, а с сентября 2012-го по отдельным позициям показывают незначительный рост.

По общей тенденции роста цен на молочную продукцию с 2001 года можно заключить, что прогнозируется дальнейший рост. Складские запасы имели противоположную тенденцию, со снижением цен они увеличивались, что также обусловлено нежеланием продавать по низким ценам и довольно высоким уровнем предложения в 2012 году.

Отличительным моментом для 2011 года стало то, что цены на мировом рынке на животное масло (4200–4800 долларов за 1 тонну) превышали цены на другие молочные продукты — даже на сыры твердых сортов, но уже к 2012-му стоимость масла заметно снизилась.

В результате сравнительно активной деятельности производителей на фоне нераспроданных запасов предложение заметно превысило потребности потенциальных покупателей. Поэтому продажи стимулируются снижением цен, а большинство потребителей осуществляют закупки в объемах, соответствующих текущим нуждам.

Прогнозы

Определяя прогноз на будущее, надо отметить, что мировая молочная промышленность стала крайне изменчивой в последние несколько лет, поскольку цены на молочную продукцию колеблются постоянно. Такая же ситуация сохранится и в ближайшие несколько лет, что может, по мнению некоторых экспертов, создать определенные проблемы для развития мировой промышленности. Таким образом, любое небольшое изменение спроса и предложения будет определять колебания мировых цен на сырье для производства молочных продуктов.

Следует принять во внимание следующие аргументы, которые будут уместны в разъяснении развития дальнейшей ситуации на мировом молочном рынке.

За последнее десятилетие мировая торговля молокопродуктами растет быстрее, чем производство молока. Многие рынки потребления развиваются быстрее, чем производство, но мировая торговля остается относительно небольшой — 8 %. События в международной торговле развиваются в зависимости от категории молочного продукта. Как представлено выше, все главные категории молочной продукции увеличили объемы торговли в 2011 году по сравнению с 2010-м. Самым существенным был рост торговли сухим обезжиренным молоком (+18,7 %), сопровождаемым ростом торговли сухой молочной сывороткой (+11,0 %). Напротив, торговля маслом сохранилась почти на прежнем уровне (+0,5 %), в то время как торговля сухим цельным молоком и сыром увеличилась почти на 7,0 %.

Несмотря на то, что мировая торговля составляет незначительную часть глобального производства, роль международной торговли некоторых молочных продуктов является намного более существенной. Особенно это характерно для категорий СОМ, СЦМ и сухой молочной сыворотки, которые, по определению, являются типичными международными товарами. Приблизительно 50 и 80 % глобального производства этих категорий продуктов участвовали в международной торговле в 2011 году. Это было намного больше, чем десятилетие назад, что говорит о расширении международной торговли как главного механизма для увеличения инвестиций в данное производство.

более существенной. Особенно это характерно для категорий СОМ, СЦМ и сухой молочной сыворотки, которые, по определению, являются типичными международными товарами. Приблизительно 50 и 80 % глобального производства этих категорий продуктов участвовали в международной торговле в 2011 году. Это было намного больше, чем десятилетие назад, что говорит о расширении международной торговли как главного механизма для увеличения инвестиций в данное производство.

Традиционные источники поставок ограничены, и они не смогут обеспечить ожидаемый спрос. В долгосрочной перспективе спрос будет превышать предложение, несмотря на то, что объемы производства Европы и Новой Зеландии могут превысить прогнозные показатели.

Несмотря на внутренний рост производства, Китай, Россия и Африка будут импортировать молоко, чтобы удовлетворить растущий спрос. База спроса все больше расширяется.

Новая Зеландия продолжает наращивать производство, однако рост ограничен. Количество земель, отведенных под пастбища для молочных коров, будет медленно расти после 2015 года, а к 2020-му достигнет максимума, и в тот период цены приобретут тенденцию роста. Большинство пригодных земель уже было отведено под пастбища для молочных коров. Оставшиеся земли крутые и скалистые, то есть их преобразование увеличит производственные затраты и уменьшит рентабельность и, таким образом, снизит саму выгоду. Ожидается ужесточение экологических норм, что также ограничит увеличение количества земель под пастбища.

Аргентина и Беларусь могут стать значимыми игроками на мировом рынке. Их доля в мировой торговле на протяжении ряда лет остается в пределах 4–5 %.

Многие крупные операторы возлагают большие надежды на развивающиеся рынки. Спрос со стороны таких регионов продолжает расти, причем быстрыми темпами. Развивающиеся страны являются движущей силой мировой экономики, а также в отношении молочных рынков.

В краткосрочной перспективе наиболее вероятным сценарием считается кризис перепроизводства. По прогнозам экспертов USDA, в 2012–2015 годах для мирового рынка будет характерно смещение баланса в сторону перепроизводства, что на фоне недостаточно выросшего потребления будет продолжать оказывать давление на ценовую политику. Пока нет возможности определить, достигли ли цены своего минимума.

В долгосрочной перспективе производители молока столкнутся с высокими ценами на корма (относительно средних цен предыдущих 20-ти лет). Производители и переработчики должны пересмотреть структуру затрат, чтобы обеспечить конкурентоспособность в долгосрочной перспективе. Валютные изменения также учитываются, однако в краткосрочной перспективе они вряд ли повлияют на молочную отрасль. В результате удорожания содержания скота сохранится тенденция сокращения численности коров, прежде всего, в хозяйствах населения, имеющих значительную долю в производстве молока. За последние годы в процессе интенсификации производства происходит существенный рост продуктивности коров. Вместе с тем рост надоев молока в расчете на одну корову не компенсирует сокращение объемов производства молока, происходящее из-за снижения поголовья коров.

Таким образом, стратегические окна все еще открыты, и возможностей может стать еще больше.