Динамика на рынке мяса по итогам 2011 года

- 27.01.2012 03:00

В 2011 году российский рынок говядины сохранил устойчивый тренд к сокращению объема производства.

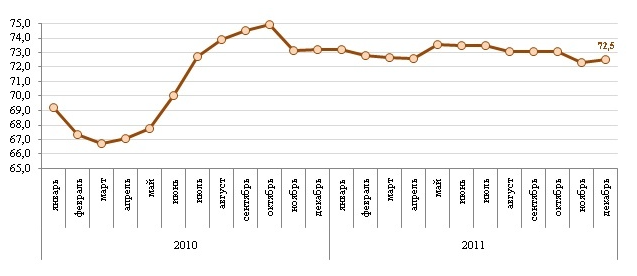

По предварительной оценке объем производства мяса КРС сократилось по итогам года на 8%, и составил порядка 1,6 млн. тонн. В то же время положительная динамика в отношении импорта находится на уровне 3%, а объем ввоза по итогам 12-ти месяцев 2011 года будет равен 650 тыс. тонн. Сокращение объема производства отечественной говядины в 2011 году поддерживает уже и без того продолжающийся долгое время рост цен. А сильная зависимость от импорта лишь усугубляет положение, поскольку в виду дефицит сырья на мировом рынке цены находятся на очень высоком уровне.

По данным Meatinfo в начале января 2012 года оптовая цена в Москве полутуши (быки) российского производства составила 185,21 руб/кг, за год показатель вырос на 7%. Прирост цены на полутуши (коровы) равен 6%, ценник находится на отметке 159,79 руб/кг. Цены на импортную продукцию также демонстрируют положительную динамику. Так, импортная лопатка подорожала на 4% до отметки 209,92 руб/кг к началу 2012 года, шея – на 2% (до 202,02 руб/кг), голяшка – на 12% (до 207,55 руб/кг), огузок – на 7% (до 225,74 руб/кг), оковалок – на 10% (до 235,94 руб/кг).

График 1. Динамика средней производственной цены по России на говядину с января 2010 года по декабрь 2011 года, руб/кг

.png)

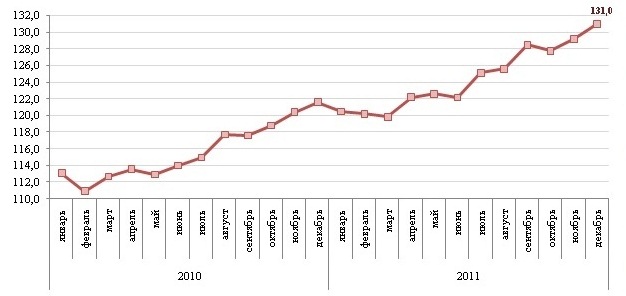

В то же время на протяжении 2011 года на рынке мяса присутствовала тенденции к увеличению производства свиноводческой продукции. За год производство выросло где-то на 6%, а объем свинин составит 2,5 млн. тонн. Однако, не смотря на положительные результаты, импортные поставки под влиянием роста потребительского спроса также выросли. По итогам года темп прироста импорта свинины составит 4%. Общий объем поставок составит около 694 тыс. тонн.В 2011 году цены на свинину также активно росли. Во-первых, в начале года увеличение ценовой планки было задано высокими ценами на корма после засушливого лета 2010 года, а далее увеличение доли импортной продукции на российском рынке поддерживало рост. На мировом рынке спрос на данную продукцию также вырос. Точнее, сокращение объема импорта свинины в Китае, привело к тому, что экспортеры стали активно отправлять свою продукцию именно туда (на эту страну приходится более половине всего объема мирового потребления свинины). И цены на импортную продукцию для РФ выросли.

К началу января 2012 года оптовые цены в Москве на отечественные полутуши 1 категории подошли к отметке 141,26 руб/кг, что на 6% больше, чем годом ранее. Полутуши 2 категории подорожали на 11% до отметки 130,58 руб/кг. Динамика оптовых цен на импортную продукцию следующая: шея б/к подорожала на 10% (до 228,69 руб/кг), корейка н/к – на 21% (до 216,53 руб/кг), карбонад б/к – на 5% (до 223,69 руб/кг), окорок н/к – на 6% (до 188,62 руб/кг), лопатка б/к – на 8% (до 182,9 руб/кг).

График 2. Динамика средней производственной цены по России на свинину с января 2010 года по декабрь 2011 года, руб/кг

Самым прогрессивным и вполне самостоятельным является сектор птицеводства. Здесь по итогам года производственные показатели удалось увеличить на 12% до отметки 2,9 млн. тонн. Прирост был обеспечен за счет роста количества птицефабрик. Объем импорта за год сократился на 40%, и составил порядка 400 тыс. тонн. В данном секторе цены в 2011 году вели себя очень спокойно, колебания были весьма несущественными. В начале года ценник был низким за счет переходящих запасов, которые были сформированы после активного наплыва импорта в конце 2010 года. Далее объем предложения пополнялся собственными силами. В результате высокого темпа прироста производства объем предложения стал превышать объем спроса, что вынудило производителей снижать цены.

Окорок российского производства за год в Москве вырос в цене на 7% до 86,34 руб/кг, оптовая цена на тушку бройлера выросла по итогам 2011 года всего на 1% до 80,02 руб/кг. Импортные окорочка за год подорожали на 10% до 73,98 руб/кг.

График 3. Динамика средней производственной цены по России на мясо птицы с января 2010 года по декабрь 2011 года, руб/кг