Куда катится российский сыр: продукту сложно конкурировать с товарами из Беларуси

- 28.07.2022 09:16

Потребление сыров растет во всем мире. За пандемийный 2020 год мировой рынок данного продукта прибавил в натуральном выражении еще 2%, достигнув рекордных 25,3 млн тонн. Россия входит в десятку крупнейших мировых производителей сыра и по-прежнему остается в десятке крупнейших мировых импортеров этого продукта. Каких успехов удалось достичь в импортозамещении и почему российским производителям по-прежнему сложно конкурировать с белорусскими, разбиралась «Ветеринария и жизнь».

Hasta la vista, импорт

С начала военной спецоперации из зарубежных производителей, локализованных в РФ, только финская компания Valio сообщила об уходе с российского рынка. «Однако и мощности, и бренды (самые известные — плавленый сыр Viola, полутвердый Oltermanni) остаются в России. Производство куплено мясной группой "Велком", которая таким образом диверсифицирует свой бизнес и намерена продолжать выработку сырной продукции», — рассказывает «ВиЖ» председатель совета — директор Молочного союза России Людмила Маницкая.

Остальные компании ушли с российского рынка еще в период введения продуктового эмбарго в 2014–2015 годах. Их частично заместили импортным сыром из Аргентины и Швейцарии.

В последующие годы российский рынок сыров в среднем рос на 7,6% ежегодно, следует из аналитического обзора Федерального центра развития экспорта продукции АПК Минсельхоза России (ФГБУ «Агроэкспорт»). В 2021 году объем потребления сыра в России вырос на 4,5% к уровню прошлого года и составил порядка 892,4 тыс. тонн. «При этом рост рынка в предыдущие годы покрывался как за счет внутреннего производства, так и за счет импорта, который увеличивался в среднем на 9,6% в год», — говорится в исследовании.

На сегодня российские производители закрывают лишь 67,5% от общего объема потребления сыров в стране. Тем не менее инвестиции в отрасль производства сыров продолжают расти. «За последние семь лет инвестиции в данный сектор выросли более чем на 300%. Российские инвесторы вложили в отрасль свыше 47 млрд рублей. С 2017 года производство сыров выросло с 464 до 602 тыс. тонн. В течение ближайших 3–5 лет планируется дополнительно вывести на рынок почти 150 тыс. тонн сыров за счет ранее начатых проектов», — рассказали «ВиЖ» в Национальном союзе производителей молока.

Российские производители сыра готовы заместить выпадающие объемы импорта. «Но будет ли это 100%? Думаю, что нет», — отмечает руководитель группы компаний «Вамин» Минтимер Мингазов. Во-первых, не все региональные игроки смогут справиться с текущим экономическим кризисом, считает он. «На фоне нестабильной экономической ситуации и снижения платежеспособного спроса, возможно, некоторые из них уйдут с рынка, не имея возможности выдержать снижения рентабельности. Остальные будут стремиться переходить на стабильные показатели увеличения производства», — полагает он.

Во-вторых, рынку, пожалуй, и не нужно стопроцентное замещение по дорогим позициям сыров. «Доходы населения не растут. В отдельных регионах покупатели переходят на более дешевые позиции. Соответственно, и спрос на премиальные сыры уже не такой, как прежде. Самые востребованные позиции сыров на полках магазинов присутствовать будут, это факт. Поменяются частично бренды. Со временем появятся поклонники других брендов и других вкусов. История пандемийного 2020 года показала, что 40% населения попробовали товары других брендов и разочарования не испытали. Более того, стали активными их потребителями», — добавляет Минтимер Мингазов.

Белорусы наступают на пятки

Беларусь входит в десятку крупнейших мировых поставщиков сыра с объемами экспорта в 1,06 млрд долларов. Эта страна остается бессменным лидером по объемам поставок своей продукции в РФ. На Беларусь приходится 83,1% от общего объема импорта сыров, следует из данных ФГБУ «Агроэкспорт».

Российским продуктам сложно конкурировать по цене с товарами из Беларуси, рассказывает замдиректора по производству ООО «Сыродельный комбинат «Ичалковский» Алексей Глухов. «Это связано с тем, что в Беларуси цены на сырое молоко регулирует государство, поэтому оно стоит там примерно на 25% дешевле российского», — отмечает он. При этом по качеству российские сыры порой значительно превосходят белорусские, считает замдиректора по производству.

С ним согласен руководитель группы компаний «Вамин» Минтимер Мингазов.

«Если анализировать российско-голландскую группу сыров, то отличия вы в них не найдете. Может быть, еще лет 10 назад разница ощущалась. Но сейчас и оборудование, и технологии вышли на качественно иной уровень», — отмечает эксперт.

Однако в другой категории сыров, по его словам, сегодня и малые, и крупные сыровары как в России, так и в Беларуси сталкиваются с одними и теми же проблемами — дефицитом качественного и доступного «сыропригодного» молока. «А хороший сыр можно сварить только из высококачественного молока», — говорит Минтимер Мингазов.

Вторая проблема — кадровая. «Нет достаточно узких специалистов-технологов, которых можно было бы назвать профессионалами с большой буквы. Из опыта своей работы и общения с сыродельными заводами могу утверждать, что варка сыра справедливо считается максимально творческой работой, основанной на знаниях и таланте сыровара, которые нужно вырастить», — добавляет он.

На стоимости белорусских сыров сказывается активное наращивание экспорта сыворотки, которую белорусские производители реализуют уже совсем за другие деньги, отмечают в Национальном союзе производителей молока. «За счет того, что сыр и сыворотка производятся вместе и сухую сыворотку производители продают за рубеж по более высоким ценам и в валюте, на российский рынок они могут поставлять сыры по более низким, демпинговым ценам, используя при этом сырье с более высоким содержанием белка и жиров», — отмечают в союзе.

Качество же сыра во многом зависит от состава молока, используемого для его изготовления. Несмотря на то что Россия и Беларусь входят в состав Евразийского экономического союза (ЕАЭС) и обе страны следуют стандартам техрегламентов Таможенного союза при производстве, внутренним стандартом Беларуси установлены более жесткие требования к сырью для производства сыра, чем в РФ, рассказывает Людмила Маницкая. «Например, по белорусскому стандарту вкус и запах сырого молока должны быть чистые, без посторонних привкусов и запахов, не свойственных свежему молоку, а по российскому ГОСТу для второго сорта сыра допускается слабовыраженный кормовой привкус и запах. Для изготовления сортов сыра экстра в Беларуси массовая доля белка в молоке должна быть 3%, а массовая доля СОМО (сухой обезжиренный молочный остаток. — "ВиЖ") — 8,5%, тогда как российским регламентом предусматривается массовая доля белка 2,8% для всех сортов сыра. Поэтому для повышения конкурентоспособности производимой молочной продукции, в том числе и сыродельной, в России необходимо в перспективе предпринимать меры по повышению качества производимого сырого молока и устанавливать более жесткие требования по показателям его качества и безопасности в нормативно-правовых документах», — отмечает Людмила Маницкая.

Потребитель голосует рублем

Популярность белорусских сыров в России не в последнюю очередь обусловлена их ценой. Однако в категории сыра цена не всегда определяющий фактор. Для «сыров на терку» или из так называемой категории бутербродных сыров — да, фактор цены остается решающим. Но когда речь идет о мягких сырах или продукции, которая подается в составе сырных тарелок, спрос покупателей переключается уже в более дорогой сегмент.

«Из последних трендов можно назвать стремление покупателей к избирательной экономии. Потребители, которые не готовы сокращать издержки в ущерб качеству, по-прежнему находят способы приобрести хороший сыр по более доступной цене. Например, в апреле сократились продажи фасованных сыров в пользу весовых — покупатели хотят тот же качественный продукт, но готовы сэкономить на его упаковке», — рассказывают в компании «Молвест».

Интересный тренд: несмотря на некоторое падение спроса в классической категории полутвердых сыров, спрос на сыры премиум-сегмента продолжает увеличиваться. «Все больше людей переходят с традиционных сыров на более дорогие, выдержанные, а в категории мягких сыров драйвером до сих пор является моцарелла, сохранившая лидерство и после снятия ковидных ограничений», — добавляют в компании.

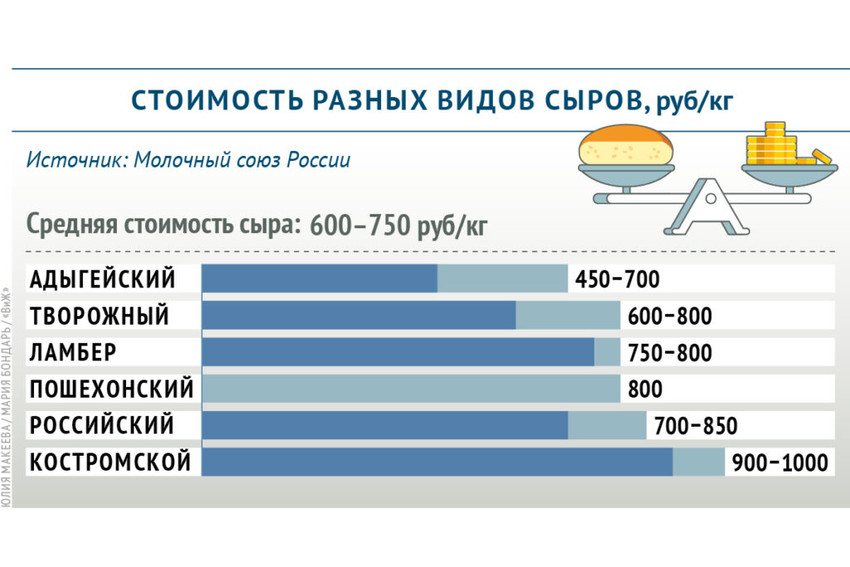

Цены же на сыры продолжают расти. По итогам прошлого года этот продукт подорожал в среднем на 13%. С начала этого года рост цен в данной категории оценивается на уровне 20–30%.

На росте отпускной цены сказывается удорожание сырья, которое в структуре себестоимости занимает 45%. За последний год себестоимость производства молока выросла на 30–50%, сообщают в Молочном союзе. «Заметно подорожали основные позиции затрат: корма, горюче-смазочные материалы, электроэнергия. Растет в цене упаковка, сказываются колебания курса валют. Все это влияет на формирование конечной цены на готовую молочную продукцию. Таким образом, получается, что дорогое сырье на входе — дорогая продукция на выходе», — поясняет Людмила Маницкая.

На росте же цены на полке сказываются и высокие наценки торговых сетей. На некоторые виды сыров они составляют от 50 до 150%.

«Это огромная цифра, особенно для скоропортящейся и социально значимой продукции», — отмечает Людмила Маницкая.

Производители готовы к переменам

С уходом с рынка ряда игроков точек контактов с торговыми сетями станет больше, но и вызовов в этой связи останется немало. «У торговых сетей действительно могут быть сложности с импортом готовой продукции в некоторых категориях, которые можно пытаться заместить за счет российских производителей. Мы, в свою очередь, к сожалению, по-прежнему сталкиваемся в процессе переговоров с торговыми сетями с многочисленными нюансами и нетипичными задачами при вводе новой продукции и расширении ассортимента. В частности, с уменьшением кванта поставки до 1,5–2 кг, с необходимостью участвовать в промоакциях и снижать стоимость товара на 25–35% и т. д.», — говорит Алексей Глухов.

Однако поиск выходов из сложных ситуаций позволяет компаниям удержаться на плаву. «Нашему заводу удалось сохранить объемы продаж за счет того, что мы стали сотрудничать с "Пятерочкой", производя для нее продукцию под частной маркой. Без развития этого направления продажи в прошлом году и в первой половине этого года однозначно бы снизились», — добавил Алексей Глухов.

Производителям сыра, как и представителям многих других отраслей, сегодня придется решать проблемы с импортом сырья, оборудования и материалов. «На наш взгляд, эффективными будут следующие направления развития: повышение качества продукции, разработка и развитие собственных брендов, новых видов упаковки и фасовки, работа с новыми сегментами и выход на новые рынки (например, Китай). Также важно следить за изменением потребительских предпочтений и выводить набирающие популярность сорта сыра (сорта молодых, свежих творожных сыров и элитные сорта), а также радовать потребителя новыми вкусами и дополнительными свойствами. Еще одной возможностью для наших производителей является регистрация региональных брендов по месту происхождения для защиты своей продукции. Также эффективным является создание вертикально интегрированных холдингов, которые будут менее уязвимы для внешней конъюнктуры и, следовательно, более конкурентоспособны», — считает Алексей Глухов.

Для сыродельных предприятий в последние годы появились новые виды поддержки — льготные кредиты, направленные на строительство мощностей по производству экспортных категорий товаров, льготные краткосрочные кредиты для закупки сырья. «Кроме того, синхронизация мер государственной поддержки и соблюдение торговых балансов с Беларусью позволят сделать условия работы на рынке равными и более предсказуемыми. Поддержкой добросовестных производителей также может стать изменение принципа государственных закупок, когда единственным критерием выбора поставщика является самая низкая цена, усиление контроля качества и безопасности поставляемых в бюджетные учреждения продуктов питания», — отмечают в Национальном союзе производителей молока.

И, конечно, в текущих условиях основной проблемой остается поддержание платежеспособного спроса. «Для поддержки потребления, которое находится на низком уровне, мы считаем правильным использовать механизмы адресной продовольственной помощи населению», — добавили в союзе.

Производители же, невзирая на сложность ситуации, мыслят оптимистично. «Сейчас самое время для перспектив, чтобы начать делать другие вещи, идти в бизнесе другими схемами. Выйти из зоны комфорта и посмотреть на все процессы с другой точки зрения», — говорит Минтимер Мингазов.

Источник: «Ветеринария и жизнь»